Налог на метры: кто и сколько заплатит за недвижимость в 2015 году

К февралю местные советы должны были определиться с параметрами, по которым будет облагаться налогом недвижимость в нынешнем году. Однако сделали это далеко не все. В результате некоторым плательщикам достаточно сложно прогнозировать налоговую нагрузку. Но вместе с тем это не означает, что суммы уплачиваемого налога повально выросли. Попробуем разобраться в ключевых изменениях и нюансах налогообложения недвижимости 2015 года – как для физлиц, так и бизнеса.

Решат на местах

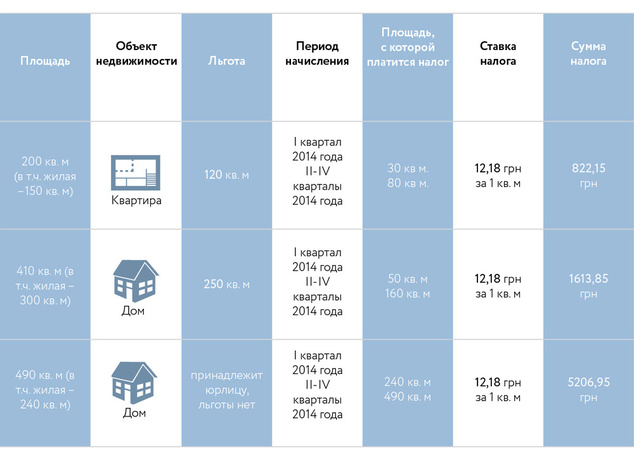

Напомним, в течение 2014 года налог на недвижимость исчислялся, исходя из единых критериев, установленных Налоговым кодексом. В частности, для квартир площадью до 240 кв. м и домов до 500 кв. м ставка налога составляла 1% минимальной зарплаты, определенной Законом о госбюджете на 1 января отчетного 2014 года, за каждый квадратный метр. Если метраж превышал указанные пределы – расчет производился по ставке 2,7% минимальной зарплаты за квадрат.

Помимо этого, для физических лиц существовала своеобразная льгота: возможность раз в год уменьшить налогооблагаемую площадь на 120 кв. м для квартир, и на 250 кв. м для жилых домов.

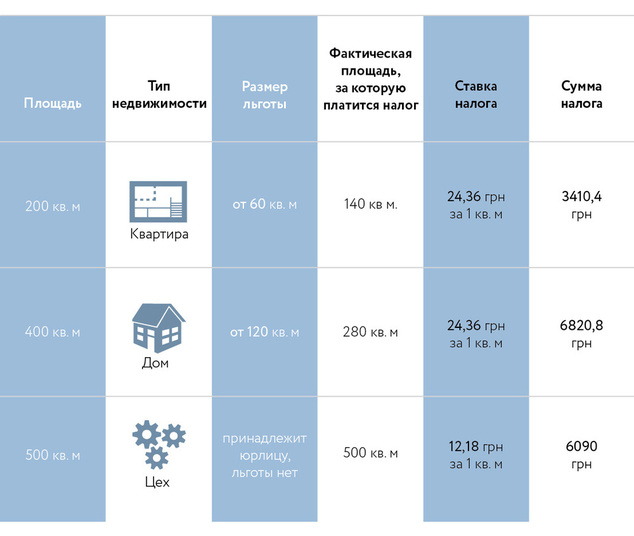

Однако с 2015 года каждый населенный пункт устанавливает ставку налога и размер льготы самостоятельно. Как это выглядит? Вплоть до 1 февраля налогового года городские, поселковые и сельские советы должны были принять окончательное решение о размере ставок и льгот. Но при этом они опираются на требования, прописанные в Налоговом кодексе.

Исходя из них, для недвижимости, принадлежащей физлицам, максимальная ставка налога не может превышать 2% минимальной зарплаты за каждый квадратный метр (причем, в 2015 году для нежилой недвижимости предельная ставка не может быть более 1%). Право сократить налогооблагаемую площадь недвижимости (но лишь жилой!) для граждан осталось, только в НКУ теперь указаны минимальные значения льгот: не менее 60 кв. м для квартир и 120 кв. м – для домов. Иными словами, необлагаемая площадь может быть выше (например, в Одессе на 2015 год льготы составляют 120 и 250 кв. м соответственно, а в Полтаве – 90 и 200 кв. м), но, главное, не ниже указанных значений.

Расчет сумм налога по итогам 2014 года для жилой недвижимости будет выглядеть следующим образом

Для юрлиц рамки налога те же, что и для физлиц: жилые объекты облагаются по ставке до 2%, нежилые – до 1% минимальной зарплаты за квадратный метр. Только льготы для бизнеса, как и ранее, не предусмотрены.

К слову, если местные власти до 1 февраля не успели принять решение, будет ли взиматься налог на недвижимость и каковы его параметры, то, согласно действующему законодательству, применяются ставки и льготы, указанные в НКУ.

Попадают не все

В реальности налог распространяется далеко не на всю недвижимость. И в Налоговом кодексе приведен исчерпывающий перечень тех объектов, которые попадают под его действие, и тех, к которым налог не применяется. Плюс ко всему местные власти имеют право со своей стороны решить, какие объекты освободить от налогообложения.

Если вернуться к НКУ, то физлицам, помимо квартир и жилых домов, придется платить налог за хозяйственные здания и вспомогательные помещения. Например, сараи, гаражи, мастерские, уборные, погреба, котельные или бойлерные. Юридические лица, в том числе, уплачивают налог за здания офисов и за торговые помещения, за отели, склады, промышленные объекты.

В то же время, согласно п.п. 266.2.2 НКУ, выведены из-под налогообложения объекты, которые находятся в собственности органов власти и местного самоуправления, а также неприбыльных организаций, которые полностью содержатся за счет бюджета.

Не облагаются налогом и объекты, которые расположены в зонах отчуждения и обязательного отселения; детские дома, общежития; недвижимость, признанная непригодной для проживания из-за аварийного состояния; объекты, которые принадлежат организациям инвалидов.

Освобождены от налога объекты жилой недвижимости (в том числе их доли), которые принадлежат детям-сиротам или детям, лишенным родительской опеки, а также детям-инвалидам, которых растят одинокие матери.

Что касается нежилой недвижимости, то исключены из состава налогооблагаемых МАФы и объекты на рынках, которые используют предприниматели в своей деятельности. Крупный бизнес и промышленные предприятия могут не платить за производственные корпуса, цеха, складские помещения. Освобождены от налога и здания аграрных компаний, которые необходимы для их непосредственной деятельности.

Уплатить и не опоздать

Администрирование налога для физлиц упрощено по максимуму. Его расчетом занимаются подразделения Государственной фискальной службы на основе данных, которые находятся в реестре прав на недвижимое имущество. Не исключено, что в этом реестре будут ошибки, поэтому если налогоплательщик будет не согласен с предъявленной к уплате суммой налога, ему придется отправляться с правоустанавливающими документами в ГФС и доказывать свою правоту.

Кроме того, органы, осуществляющие регистрацию имущества и физических лиц, обязаны после окончания налогового квартала подавать контролирующим органам сведения, необходимые для расчета налога. Проще говоря, если даже в течение года происходит сделка по покупке-продаже недвижимости, налоговики о ней узнают и начислят необходимую сумму.

По месту своей регистрации (прописки) налогоплательщик до 1 июля года, следующего за отчетным, получает уведомление-решение с суммой налога. И в течение 60 дней он должен уплатить этот налог в государственный бюджет. Причем, если объектов, которые принадлежат плательщику, несколько, и они находятся в разных регионах/городах, то и уведомлений будет несколько. В каждом из них будет указана площадь объекта, размер льготы и расчет суммы налога, а также реквизиты, по которым необходимо осуществить уплату.

Расчет сумм налога по итогам 2015 года будет выглядеть следующим образом

* с учетом того, что все объекты расположены в разных населенных пунктах/регионах

Юридические лица вычисляют сумму налога самостоятельно, на 1 января текущего года. И до 20 февраля этого же года подают фискальной службе декларацию по местонахождению объекта налогообложения, с разбивкой годовой суммы налога равными суммами поквартально.

Максимум или оптимум?

С одной стороны, вступившие в силу изменения выглядят не очень оптимистично. Например, расширение действия налога и на коммерческую недвижимость, несомненно, ударит по бизнесу, который и без того находится под негативным влиянием рецессии и девальвации. Вместе с тем у местных властей остаются достаточно широкие рамки по регулированию налогового давления, что оставляет как физическим, так и юридическим лицам шансы на льготы и оптимальные ставки.

По крайней мере, решения городских советов, принятые в отношении налога на недвижимость в 2015 году, показывают, что пока чиновники не решаются применять максимальный уровень налогообложения.

UA

UA EN

EN RU

RU